Приказ о продаже автомобиля образец

>>> Опубликовано: - 10.09.2017 - 666 Просмотров

В соответствии с Приказом МВД России от 7 августа 2013 г. Обратите внимание, что договор купли-продажи (или договор дарения) авто.

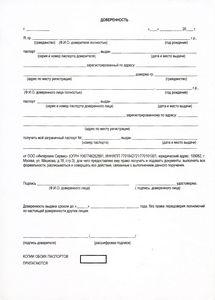

А вот когда приобретали, то бухгалтер попросила нарисовать. Поставить вышеуказанный автомобиль на баланс. Осуществить постановку вышеуказанного автомобиля на учет в ГИБДД. Баранова ответственным за техническую эксплуатацию вышеуказанного автомобиля. Баранова ответственным за постановку вышеуказанного автомобиля на учет в ГИБДД. Контроль за исполнением настоящего приказа оставляю за собой. Настоящей доверенностью ООО «Ромашка» в лице директора Т.

Ивановой, действующей на основании Устава, доверяет Сидорову Максиму Юрьевичу (паспорт: серия 40 02 № 730025, выдан 54 о/м Санкт-Петербурга 31. Проживающему по адресу: Санкт-Петербург, ул.

Совершение всех необходимых действий для регистрации в органах ГИБДД автомототранспортных средств и прицепов к ним, находящихся в собственности ООО «Ромашка» (представление и получение необходимых документов, получение регистрационных знаков, уплата необходимых платежей и т. Совершение иных фактических и юридических действий, связанных с владением, пользованием и распоряжением автомототранспортных средств и прицепов к ним, находящихся в собственности ООО «Ромашка».

Настоящая доверенность выдана с правом передоверия. Срок действия доверенности до 01 февраля 2006 г. Нам очень жаль, но запросы, поступившие с вашего IP-адреса, похожи на автоматические. По этой причине мы вынуждены временно заблокировать доступ к поиску. Чтобы продолжить поиск, пожалуйста, введите символы с картинки в поле ввода и нажмите «Отправить». В вашем браузере отключены файлы cookies. Яндекс не сможет запомнить вас и правильно идентифицировать в дальнейшем.

Чтобы включить cookies, воспользуйтесь советами на. Возможно, автоматические запросы принадлежат не вам, а другому пользователю, выходящему в сеть с одного с вами IP-адреса.

Вам необходимо один раз ввести символы в форму, после чего мы запомним вас и сможем отличать от других пользователей, выходящих с данного IP. В этом случае страница с капчей не будет беспокоить вас довольно долго. Возможно, в вашем браузере установлены дополнения, которые могут задавать автоматические запросы к поиску.

Нюансы продажи автомобиля юридическим лицом

В этом случае рекомендуем вам отключить их. Также возможно, что ваш компьютер заражен вирусной программой, использующей его для сбора информации. Может быть, вам стоит. Здравствуйте, скажите пожалуйста, у нас автомобиль стоит на балансе, мы его будем продавать, нужно проводить независимую оценку, или же не обязательно? Так как продавать автомобиль планируем не по остаточной стоимости, а чуть ниже.

Законодательство РФ не обязывает организацию проводить независимую экспертную оценку основного средства в целях обоснования его продажной цены. Цитата (Гарант): Организация (общий режим налогообложения) планирует продать автомобиль (объект основных средств) своему учредителю, являющемуся также ее руководителем, по остаточной стоимости (ниже рыночной).

Новое в журнале Правоведru

Какие налоговые последствия могут возникнуть при заключении указанной сделки? ГК РФ по договору купли-продажи продавец обязуется передать вещь (товар) в собственность покупателю, а покупатель обязуется принять этот товар и уплатить за него определенную денежную сумму (цену). При этом покупателем товар оплачивается по цене, предусмотренной договором купли-продажи (п.

Почему так случилось

ГК РФ граждане и юридические лица свободны в заключении договора. Из вышеизложенного следует, что при продаже автомобиля продавец может установить любую цену реализации: рыночную, остаточную, определяемую на основании данных налогового или бухгалтерского учета. При этом законодательство РФ не обязывает организацию в этом случае проводить независимую экспертную оценку основного средства в целях обоснования его продажной цены.

Образец приказа о продажи автомобиля moidoki ru

В настоящее время подтверждение оценки объекта основных средств обязательно при его взносе в уставный капитал акционерного общества (п. N 208-ФЗ "Об акционерных обществах"), уставный капитал общества с ограниченной ответственностью (п. N 14-ФЗ "Об обществах с ограниченной ответственностью") и паевой фонд производственного кооператива (п. Других случаев обязательной оценки выбывающих объектов основных средств законодательство не содержит. Налоговая база как по НДС, так и по налогу на прибыль при реализации основного средства исчисляется исходя из цены, определяемой с учетом норм ст.

Так, для целей налогообложения цены, применяемые в сделках, сторонами которых являются лица, не признаваемые взаимозависимыми, признаются рыночными (п. НК РФ предусматривает, что при определении налоговой базы с учетом цены товара (работы, услуги), примененной сторонами сделки для целей налогообложения, указанная цена признается рыночной, если, в частности, федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов (Федеральная налоговая служба), не доказано обратное.

При осуществлении налогового контроля ФНС проверяет полноту исчисления и уплаты в том числе налога на прибыль, НДС и НДФЛ в порядке, предусмотренном главой 14. В случае выявления занижения сумм этих налогов ФНС производит корректировки соответствующих налоговых баз (п. НК РФ установлен порядок проведения налогового контроля в связи с совершением сделок между взаимозависимыми лицами.

Продажа автомобиля — полное руководство для автовладельца

Таким образом, цены, применяемые в сделках, могут проверяться исключительно ФНС России (а не территориальными налоговыми органами) и только в отношении тех сделок между взаимозависимыми лицами, которые признаются контролируемыми. При этом определение в целях налогообложения таких доходов (прибыли, выручки) производится федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов (то есть ФНС России), с применением методов, установленных главой 14.

Контроль соответствия цен, примененных в контролируемых сделках, рыночным ценам не может быть предметом выездных и камеральных проверок (п.

НК РФ проверка может проводиться ФНС в следующих случаях: - при получении уведомления о контролируемых сделках, направляемого налогоплательщиком (п. НК РФ); - при получении извещения территориального налогового органа, проводящего выездную или камеральную проверку налогоплательщика, о контролируемых сделках (п. НК РФ); - при выявлении контролируемой сделки в результате проведения ФНС повторной выездной налоговой проверки в порядке контроля за деятельностью налогового органа, проводившего проверку.

Документы для выкупа авто

Этот перечень является исчерпывающим, и иных оснований для проверки правильности цен, примененных в сделке между взаимозависимыми лицами, НК РФ не предусматривает. НК РФ установлены критерии признания взаимозависимыми юридических и физических лиц. В частности, взаимозависимыми лицами признаются физическое лицо и организация в случае: - если физическое лицо прямо и (или) косвенно участвует в организации и доля такого участия составляет более 25 процентов (пп.

Продажа автомобиля юридическим лицом: особенности сделки

НК РФ); - если физическое лицо осуществляет полномочия единоличного исполнительного органа организации (пп. В рассматриваемой ситуации сделка проводится между организацией и ее руководителем, следовательно, сделка по продаже автомобиля признается сделкой между взаимозависимыми лицами в целях НК РФ. Как уже сказано выше, сделка между взаимозависимыми лицами подлежит контролю не во всех случаях, а только при наличии обстоятельств, перечисленных в ст. НК РФ (смотрите также письмо Минфина России от 24. Обстоятельства, при наличии хотя бы одного из которых сделка между взаимозависимыми лицами, местом регистрации либо местом жительства всех сторон и выгодоприобретателей по которой является РФ, признается контролируемой, если иное не предусмотрено п.

НК РФ сделка признается контролируемой, если хотя бы одна из сторон сделки освобождена от обязанностей плательщика налога на прибыль организаций или применяет к налоговой базе по указанному налогу налоговую ставку в размере 0% в соответствии с п.

НК РФ, при этом другая сторона (стороны) сделки не освобождена (не освобождены) от этих обязанностей и не применяет (не применяют) налоговую ставку в размере 0% по указанным обстоятельствам. В рассматриваемой ситуации по договору купли-продажи сторонами сделки являются организация, применяющая общую систему налогообложения, и физическое лицо. При этом, так как в силу п. НК РФ физические лица не являются плательщиками налога на прибыль, то НК РФ не предусматривает нормы, освобождающей их от обязанности налогоплательщика по налогу на прибыль. В такой ситуации мы полагаем, что формально рассматриваемая сделка не признается контролируемой, так как не удовлетворяет требованиям пп.

Таким образом, указанная в договоре купли-продажи цена и будет являться рыночной (п. Налог на прибыль В целях налогообложения прибыли выручка от продажи автомобиля учитывается в составе доходов от реализации в размере, определенном исходя из всех поступлений, связанных с расчетами за проданное транспортное средство и без учета НДС (п.

При этом особенности ведения налогового учета операций с амортизируемым имуществом предусмотрены ст. НК РФ на дату совершения операции налогоплательщик определяет в соответствии с п. НК РФ прибыль (убыток) от реализации амортизируемого имущества. Учет доходов и расходов по амортизируемому имуществу ведется пообъектно, за исключением начисленной амортизации по объектам амортизируемого имущества при применении нелинейного метода начисления амортизации.

Прибыль, полученная налогоплательщиком от реализации амортизируемого имущества, подлежит включению в состав налоговой базы в том отчетном периоде, в котором была осуществлена реализация имущества. НК РФ реализацией имущества организацией признается, в частности, передача на возмездной основе права собственности на него. Право собственности на автомобиль переходит к покупателю в день подписания акта приема-передачи.

Следовательно, на эту дату должен быть признан доход от реализации автомобиля. НК РФ установлено, что при реализации амортизируемого имущества организация имеет право уменьшить доход от реализации на остаточную стоимость амортизируемого имущества, определяемую в соответствии с п. НК РФ при реализации амортизируемого имущества налогоплательщик вправе уменьшить доходы от таких операций на сумму расходов, непосредственно связанных с такой реализацией, в частности на расходы по оценке, хранению, обслуживанию и транспортировке реализуемого имущества. Если при реализации основного средства выявлен убыток в результате превышения его остаточной стоимости (с учетом расходов, связанных с его реализацией) над полученным доходом, то такой убыток, на основании п.

НК РФ, включается в состав прочих расходов равными долями в течение оставшегося срока эксплуатации выбывающего основного средства. НК РФ реализация автомобиля признается объектом обложения НДС. Налоговая база по НДС на основании п. НК РФ определяется как стоимость имущества, исчисленная исходя из цен, определяемых в соответствии со ст. Таким образом, налоговая база по НДС определяется исходя из рыночной стоимости автомобиля (без налога), при этом рыночной стоимостью в рассматриваемой ситуации признается цена, равная остаточной стоимости автомобиля. НДФЛ Статьей 41 НК РФ установлено, что доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить, и определяемая для физических лиц в соответствии с главой 23 НК РФ.

НК РФ при определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со ст. НК РФ доходом в виде материальной выгоды признается материальная выгода, полученная, в частности, от приобретения товаров в соответствии с гражданско-правовым договором у организаций, являющихся взаимозависимыми по отношению к налогоплательщику.

НК РФ предусмотрено, что при получении налогоплательщиком дохода в виде указанной материальной выгоды налоговая база определяется как превышение цены идентичных (однородных) товаров реализуемых лицами, являющимися взаимозависимыми по отношению к налогоплательщику, в обычных условиях лицам, не являющимся взаимозависимыми, над ценами реализации идентичных (однородных) товаров налогоплательщику (письма Минфина России от 27. В рассматриваемой ситуации руководитель и организация являются взаимозависимыми лицами.

Понятия идентичных и однородных товаров в целях НК РФ содержатся в п. Если организация не занимается торговлей похожими автомобилями, то сравнить цены по сделкам между взаимозависимыми и не взаимозависимыми лицами организация не сможет. N 03-04-06-01/169 специалисты финансового ведомства сообщили, что в случае, если физическое лицо и организация признаются взаимозависимыми лицами, то материальная выгода в виде разницы между рыночной ценой товара на момент реализации (то есть цены реализации в обычных условиях) и ценой товара, указанной в договоре купли-продажи, является доходом физического лица, подлежащим обложению НДФЛ.

Следовательно, цену, указанную в договоре купли-продажи для определения материальной выгоды, необходимо сравнить с рыночной ценой автомобиля. НК РФ цена, указанная в договоре купли-продажи, признается рыночной, если ФНС не доказано обратное. Таким образом, разница между рыночной ценой продажи автомобиля и ценой, указанной в договоре купли-продажи, будет равна нулю. Соответственно, формально налогооблагаемой материальной выгоды у руководителя не возникает. Однако мы полагаем, что такой подход влечет налоговые риски.

Напомним, что российские организации, от которых или в результате отношений с которыми физическое лицо получило доходы, обязаны исчислить, удержать у него и уплатить сумму налога, исчисленную в соответствии со ст. НК РФ, при этом указанные российские организации именуются налоговыми агентами (п. При невозможности удержать у физического лица исчисленную сумму НДФЛ Ваша организация будет обязана не позднее одного месяца с даты окончания налогового периода, в котором был реализован автомобиль, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога (п.

Указанное сообщение составляется по форме 2-НДФЛ, утвержденной приказом ФНС от 17. К сведению: Минфин России в письмах от 26. N 03-01-18/8-145 (доведено до налоговых органов письмом ФНС России от 02. Разъяснил, что в случаях совершения между взаимозависимыми лицами сделок, не отвечающих признакам контролируемых, в которых исчисление налоговой базы осуществляется на основании положений отдельных статей части второй НК РФ исходя из цен, определяемых в соответствии со ст.

НК РФ, в целях определения фактической цены сделки со стороны налоговых органов возможно применение методов, установленных главой 14. Кроме того, по мнению Минфина России, в случаях установления налоговым органом фактов уклонения от налогообложения в результате манипулирования налогоплательщиком ценами в сделках, не признаваемых контролируемыми, возможно доказывание получения налогоплательщиком необоснованной налоговой выгоды в рамках выездных и камеральных проверок (письма от 26.